Возмещение НДФЛ позволяет вернуть часть уплаченного налога при наличии соответствующих оснований. Рассмотрим процедуру оформления налогового вычета.

Содержание

Основания для возмещения НДФЛ

| Тип вычета | Максимальная сумма | Условия |

| Имущественный | 260 000 руб. | Покупка жилья, ипотечные проценты |

| Социальный | 120 000 руб. | Лечение, обучение, пенсионные взносы |

| Стандартный | 3 000-12 000 руб. | На детей, для льготных категорий |

Пошаговая инструкция подачи документов

Подготовка документов

- Справка 2-НДФЛ от работодателя

- Декларация 3-НДФЛ

- Документы, подтверждающие право на вычет

- Реквизиты для перевода денег

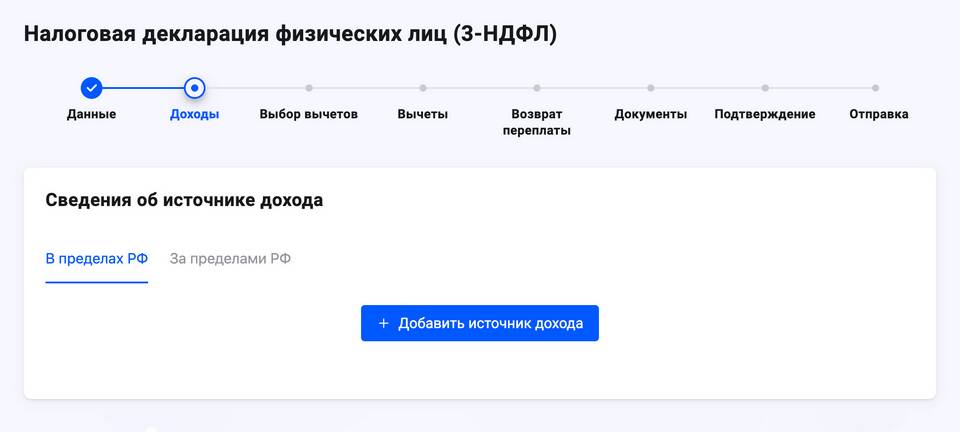

Заполнение декларации 3-НДФЛ

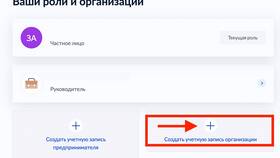

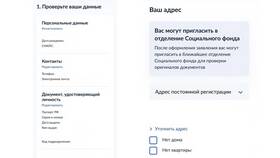

- Скачайте программу с сайта ФНС или используйте личный кабинет

- Внесите данные из справки 2-НДФЛ

- Укажите вид вычета и сумму расходов

- Проверьте автоматический расчет

Подача документов в налоговую

| Способ подачи | Срок рассмотрения |

| Лично в инспекции | 3 месяца |

| Через личный кабинет ФНС | 3 месяца |

| Почтой с описью вложения | 3 месяца + время доставки |

Сроки подачи и получения возмещения

- Подавать декларацию можно в течение 3 лет

- Проверка документов занимает до 3 месяцев

- Перевод денег осуществляется в течение 1 месяца после решения

- Общий срок - около 4 месяцев

Частые ошибки при оформлении

- Неправильное заполнение реквизитов счета

- Отсутствие подтверждающих документов

- Ошибки в расчетах суммы вычета

- Пропуск сроков подачи документов

Особенности для разных видов вычетов

| Вычет | Дополнительные документы |

| Имущественный | Договор купли-продажи, акт приема-передачи |

| Социальный | Договор с медучреждением/вузом, платежные документы |

| Стандартный | Свидетельства о рождении детей, документы о льготах |