Индивидуальные предприниматели на общей системе налогообложения (ОСНО) платят НДФЛ с доходов от предпринимательской деятельности по ставке 13%.

Содержание

Особенности налогообложения ИП на ОСНО

Формула расчета НДФЛ

| Показатель | Описание |

| Налоговая база | Доходы минус профессиональные вычеты |

| Ставка НДФЛ | 13% для резидентов РФ |

| Сумма налога | Налоговая база × 13% |

Пошаговый расчет НДФЛ

Определение доходов

- Все поступления от предпринимательской деятельности

- Доходы от реализации товаров/услуг

- Внереализационные доходы

Расчет профессиональных вычетов

- Фактически подтвержденные расходы

- Нормативные вычеты (20% от доходов)

- Страховые взносы за себя

Пример расчета

| Показатель | Сумма (руб) |

| Доходы за год | 1 500 000 |

| Подтвержденные расходы | 900 000 |

| Налоговая база | 600 000 |

| НДФЛ к уплате | 78 000 (600 000 × 13%) |

Учет страховых взносов

Виды взносов ИП

- Пенсионное страхование

- Медицинское страхование

- Взносы на случай временной нетрудоспособности

Как уменьшить НДФЛ на взносы

- Рассчитайте общую сумму уплаченных взносов

- Вычтите взносы из суммы исчисленного налога

- Учтите ограничение - не более 50% от налога

Сроки уплаты НДФЛ

| Платеж | Срок |

| Авансовые платежи | 15 июля, 15 октября текущего года |

| Окончательный расчет | 15 июля следующего года |

| Декларация 3-НДФЛ | 30 апреля следующего года |

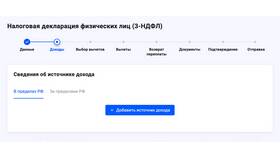

Порядок подачи декларации

Необходимые документы

- Заполненная декларация 3-НДФЛ

- Книга учета доходов и расходов (КУДиР)

- Документы, подтверждающие доходы и расходы

- Квитанции об уплате страховых взносов

Способы подачи

- Лично в налоговую инспекцию

- Через личный кабинет налогоплательщика

- По почте с описью вложения